Мы долго ждали закона, который позволит миллионам фрилансеров нашей страны выйти из тени и, кажется, дождались: с 1 января 2019 года начал действовать специальный налоговый режим.

Специально для продавцов на Kwork и всех фрилансеров рунета мы подготовили подробный обзор закона о самозанятых.

Сейчас в России, по разным оценкам, от 12 до 25 миллионов самозанятых граждан [1]. У фрилансеров есть два варианта официального оформления.

Первый вариант — ИП

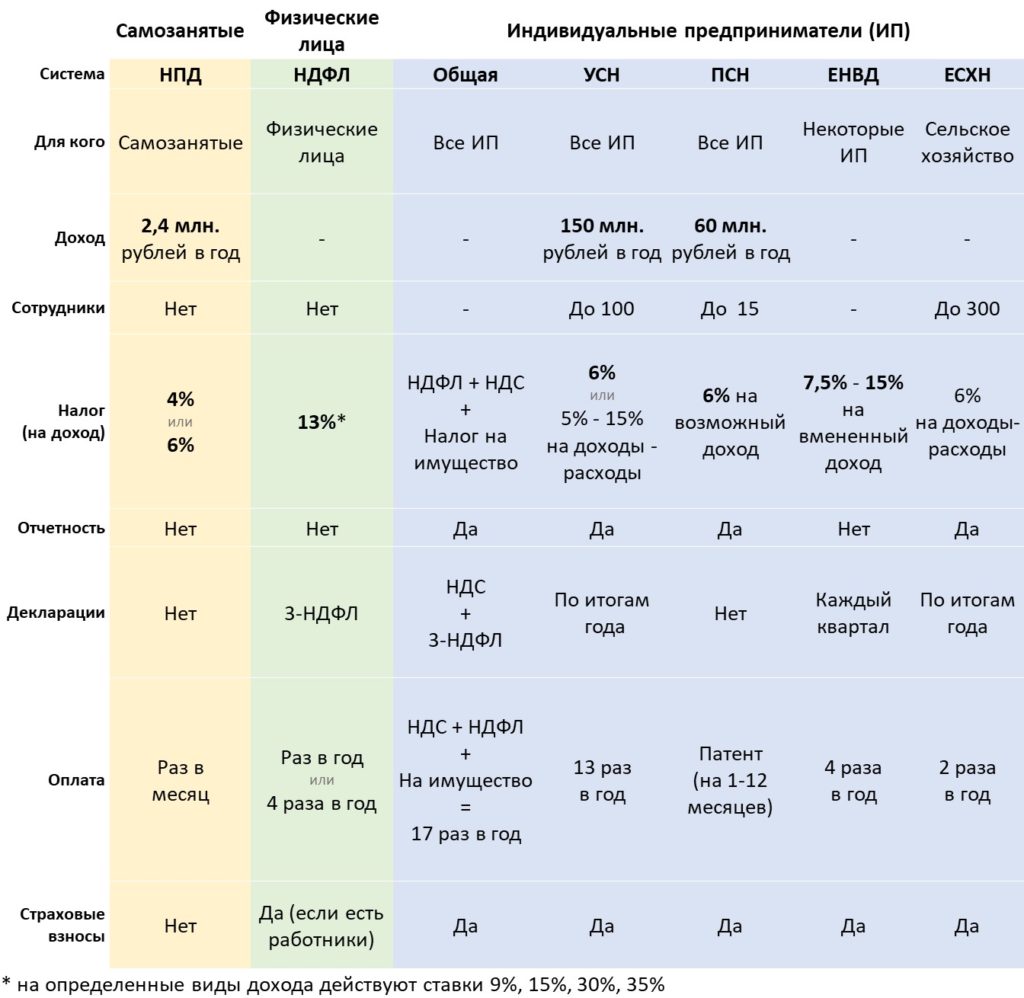

Можно получить статус индивидуального предпринимателя. На ИП применяются разные системы налогообложения. Самые распространенные из них:

- общая, на которой нужно платить НДФЛ (13%), НДС ( 0%, 10% или 20% [2]) и налог на имущество (до 2% [3])

- упрощенная, где можно платить 6% налога на доходы или 15% на разницу доходов и расходов [4]

- и другие [5]

Еще индивидуальные предприниматели должны делать взносы в пенсионный фонд и фонд обязательного медицинского страхования: в 2019 году минимальная сумма страховых платежей составляет 36 238 рублей.

Второй вариант — физ. лицо

Альтернатива — работать как физическое лицо. В таком случае придется подавать ежегодные декларации о доходах и платить НДФЛ в размере 13% (или 9%, 15%, 30% 35% в зависимости от вида деятельности и наличия статуса резидента РФ [6]).

Как правило возиться с бумагами ради официального оформления своего заработка соглашаются единицы, подавляющее большинство фрилансеров предпочитает оставаться в тени.

Новые возможности для фрилансеров

Закон о самозанятых (№ 422-ФЗ) может изменить ситуацию, ведь он вводит удобный и выгодный инструмент для работы в качестве самозанятого.

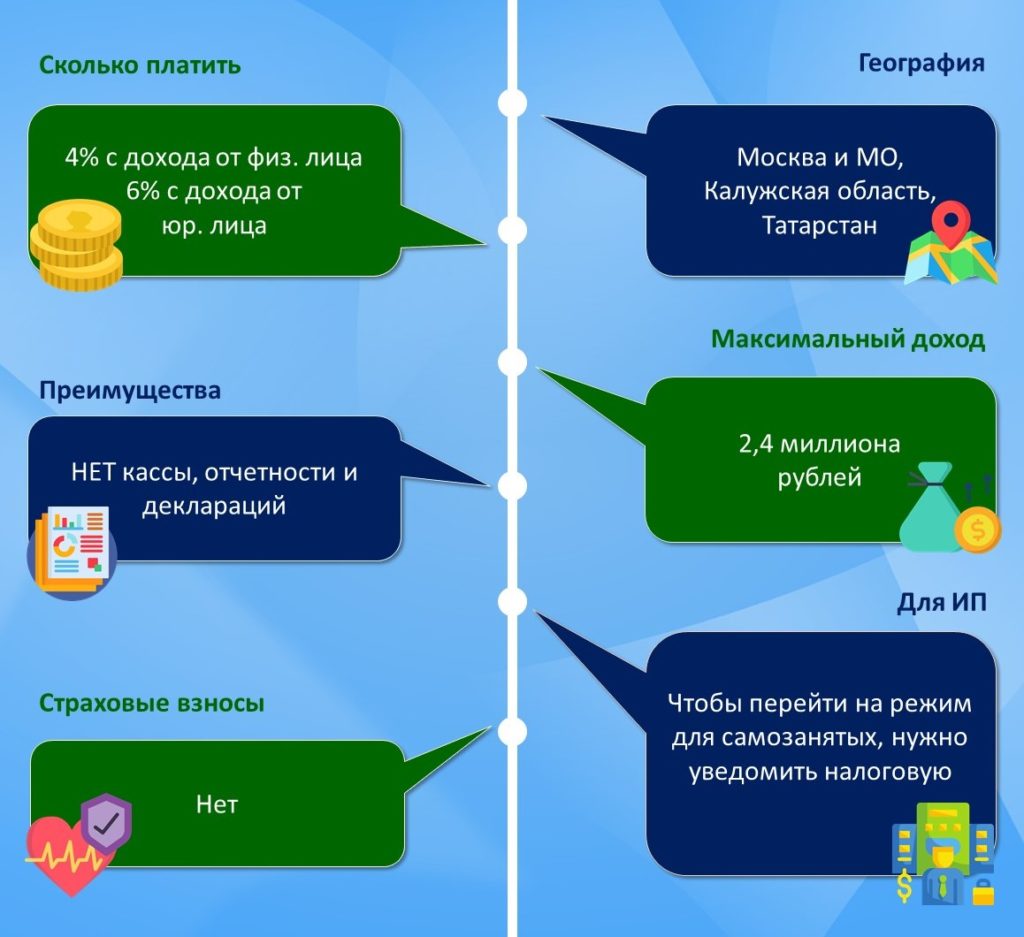

Главный аргумент в пользу нового закона — низкая налоговая ставка (от 4% до 6%), которая не будет меняться в течение 10 лет,

и отсутствие фиксированных страховых взносов

Процедура оформления и работы максимально простая. Всё, что потребуется от фрилансера — скачать мобильное приложение, зарегистрироваться и отмечать в нем свои доходы. А главный аргумент — это низкая налоговая ставка (от 4% до 6%), которая не будет меняться в течение 10 лет, и отсутствие фиксированных страховых взносов.

Законом могут воспользоваться как онлайн-фрилансеры, так и те, кто производит товары и оказывает услуги офлайн: фотографирует или готовит торты на заказ, организует мероприятия, строит или делает ремонт, оказывает косметические услуги или просто сдает квартиру в аренду.

Важный нюанс. Налог для самозанятых — добровольный режим и введен в качестве эксперимента. Изначально он действовал только в Москве, Московской и Калужской областях и республике Татарстан.

С 1 января 2020 года граждане и предприниматели платят налог на профессиональный доход еще в 19 российских регионах (Закон от 15.12.2019 №428-ФЗ). Теперь самозанятыми могут стать жители Санкт-Петербурга, Волгоградской, Воронежской, Ленинградской, Нижегородской, Новосибирской, Омской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской, Челябинской областей, Красноярского и Пермского края, Ненецкого автономного округа, Ханты-Мансийского автономного округа — Югры, Ямало-Ненецком автономного округа, Республики Башкортостан. С 1 июля 2020 года власти хотят распространить специальный налоговый режим на всю Россию.

При этом, с 2020 года платить налог на профессиональный доход разрешили по услугам для личных и домашних нужд, которые оказывают граждане – не ИП. Речь идет о репетиторстве, уборке жилья, ведении домашнего хозяйства, присмотре и уходе за детьми, больными и гражданами от 80 лет и старше (Закон №428-ФЗ).

Кому не подходит налог для самозанятых

4 вида деятельности, когда применять спецрежим нельзя:

- продажа покупных товаров, подакцизных и товаров с обязательной маркировкой;

- реализация имущественных прав, кроме сдачи в аренду жилья;

- добыча и продажа полезных ископаемых;

- посреднические сделки по договорам поручения, комиссии и агентскому договору, кроме случаев, когда посредник оказывает услуги по доставке товаров и при приеме денег от покупателя для продавца применяет ККТ.

Налог на профессиональный доход также не вправе платить арбитражные управляющие, оценщики, адвокаты, медиаторы, частные нотариусы, участники договора простого товарищества и доверительного управления имуществом (пункт 2 статьи 4 и пункт 2 статьи 6 Закона от 27.11.2018 № 422-ФЗ).

Как рассчитать налог для самозанятых

Начнем с того, что закон о самозанятых вводит специальный налоговый режим: налог на профессиональный доход (НПД). Им могут пользоваться как физические лица, так и индивидуальные предприниматели, причем последним не придется для этого сниматься с учета, нужно только отказаться от специальных режимов налогообложения. Индивидуальные предприниматели, которые используют режим для самозанятых, освобождаются от уплаты страховых взносов.

Единственные обязательные платежи — сам налог на профессиональный доход. По каждой операции в зависимости от типа покупателя определяется своя ставка: 4% если заказ оплатило физическое лицо, 6% — если юридическое лицо или индивидуальный предприниматель.

Для всех самозанятых предусмотрен небольшой бонус: 10 000 рублей. Их вычтут из суммы налога, но не за один раз, а постепенно: по 1%-2% от дохода, пока вычет не израсходуется полностью. Это значит, что первые несколько месяцев (в зависимости от вашего дохода) вы будете платить 3% налога вместо 4% и 4% вместо 6%.

Пример

За первый месяц вы заработали 200 000 рублей, оказывали услуги только физическим лицам. Значит по обычной ставке НПД вам нужно заплатить 4% налога, (8 000 рублей). Но у вас есть вычет, значит вы заплатите 3% (6 000 рублей) — на 2 000 рублей меньше.

В следующем месяце вы выполнили крупный заказ для юридического лица на 400 000 рублей. Здорово, не правда ли? Обычная ставка НПД при расчетах с юрлицами — 6% (24 000 рублей), но у вас еще остался не до конца использованный вычет, значит вы заплатите 4% (16 000 рублей) — на 8 000 рублей меньше.

В первом месяце вы сэкономили 2 000 рублей, во втором — 8 000 рублей. В сумме — 10 000 рублей. Вычет закончился, начиная с третьего месяца вы будете платить по обычным ставкам: 4% или 6%.

Если пример показался вам слишком сложным — не переживайте, сумма налога рассчитывается автоматически с учетом вычета и типа покупателей.

Обязательных страховых взносов на НПД нет, при этом медицинское страхование покрывается суммой налога. Отчисления в пенсионный фонд не предусмотрены, но при желании их можно уплачивать добровольно.

Еще одно важное условие — ограничение по уровню годового дохода: 2,4 миллиона рублей. На сумму сверх нормы физическим лицам придется заплатить НДФЛ, а индивидуальным предпринимателям — налог по одному из режимов для ИП.

2,4 миллиона рублей — максимальный годовой доход

4% — ставка при расчетах с физическими лицами

6% — ставка при расчетах с юридическими лицами

0 рублей — страховые взносы

В течение 2019–2028 годов ставки не поменяют.

Почему налог для самозанятых выгоднее?

По сравнению с другими системами налогообложения у НПД самое низкое ограничение дохода. Но с другой стороны — минимальная налоговая ставка, отсутствие страховых взносов и функциональное мобильное приложение.

Мнения: о новом законе и будущем фриланса

Комментарий менеджера Kwork Юлии Садыховой для статьи «Как фрилансеру выйти из тени и начать платить налоги» на habr.com:

«Считаю, что введение нового налогового режима для самозанятых — это огромный шаг вперед в развитии бизнеса. Почему это хорошо?

- Очень низкая налоговая ставка 4%—6%.

- Не надо подавать никуда никакие бумаги, все делается через приложение.

- Легкость учета и оплаты налога.

- Пенсионные взносы становятся добровольными. Каждый сам несет ответственность за размер своей пенсии. Хочешь пенсию больше — платишь больше в ПФР. Хочешь получить максимум здесь и сейчас, получишь меньше в будущем.

Ну и наконец, маркетплейсы и фриланс-биржи, находящиеся в российской юрисдикции, смогут нормально работать с безопасными сделками. Раньше это было исключено, так как налоговые органы требовали уплату ими НДФЛ и пенсионных взносов за фрилансеров. А это минимум 13% НДФЛ + 20% ПФР. Конечно, так работать было невозможно — иностранные биржи из-за этого получали преимущества. Похоже, скоро это уйдет в прошлое, и уровень бирж и маркетплейсов в рунете существенно улучшится».

Газета «Ведомости» со ссылкой на министра финансов Антона Силуанова:

«19 февраля Силуанов сообщил, что с начала года в четырех регионах, где идет эксперимент (Москва, Татарстан, Московская и Калужская области), самозанятыми зарегистрировалось около 30 000 человек – в 15 раз больше, чем за полтора года предыдущей попытки, в которой участвовала вся Россия. На следующий день Силуанов поручил Минфину и Федеральной налоговой службе подготовиться к введению налога на самозанятых повсюду с 2020 г».

Официальный представитель ФНС России Борис Беляков — порталу Федеральной налоговой службы:

«С 1 января к эксперименту присоединились тысячи налогоплательщиков. Первый самозанятый скачал приложение и зарегистрировался прямо в новогоднюю ночь, в 00:07 1 января. Хочется отметить, что эксперимент начался хорошо, мы видим высокую активность среди пользователей, а значит этот налоговый режим востребован».

Заместитель председателя комитета Совета Федерации по социальной политике Игорь Фомин для портала РИА Новости:

«Это инновационный закон, аналог которому трудно найти в мировой практике.

Я думаю, что правильно будет обкатать эту технологию на выбранных регионах, посмотреть, сколько появится граждан, которые заявят себя в качестве плательщиков налога на профессиональный доход, посмотреть, как это будет работать.

<…> Этот налог выгоден для региональных бюджетов и необременителен для граждан-налогоплательщиков. Если этот механизм будет эффективно работать, то многие регионы к нему подключатся».

Замруководителя департамента правового и налогового консалтинга компании «Прифинанс» Глеб Шевченко для портала РИА Новости:

«Данный налоговый режим послужит отличным стартом для формирования финансовой грамотности и ответственности среди некрупных начинающих и действующих предпринимателей. Для тех, кто уже занимается небольшим бизнесом самостоятельно, это – повод сэкономить средства на его содержание».

Как зарегистрироваться самозанятым?

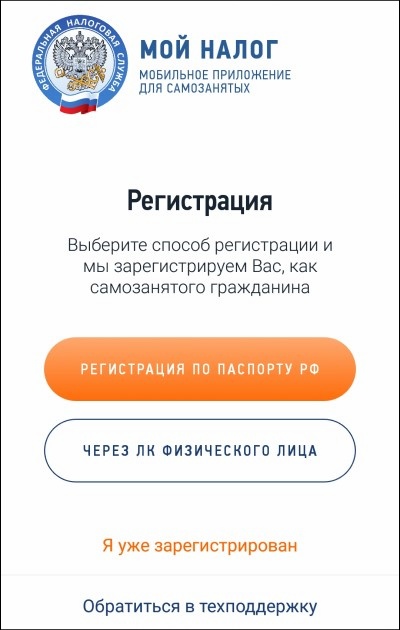

Зарегистрироваться для участия в спецрежиме можно:

- В приложении «Мой налог»

- В личном кабинете на сайте ФНС России

- В уполномоченном банке

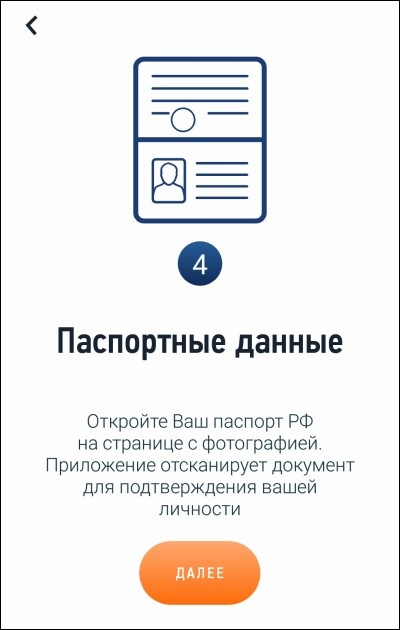

Чтобы стать налогоплательщиком НПД, нужно выбрать регион, в котором вы ведете деятельность, указать ИНН и пароль от личного кабинета на сайте ФНС, или просто сфотографировать паспорт и загрузить свой портрет.

Работа в приложении

Взаимодействие фрилансера с налоговой происходит через приложение «Мой налог».

Все, что требуется – создавать чеки по каждой операции и отправлять их покупателю. Сумма налога определится автоматически по сумме чеков и типу покупателей, в конце месяца сформируется сумма для оплаты и придет уведомление. Оплатить можно в самом приложении банковской картой, или запросить квитанцию.

Еще в приложении можно заказать справку о доходах или регистрации в качестве самозанятого и посмотреть статистику за любой период.

Штрафы за нарушение режима

С 2020 года ИФНС ввела санкции за налоговую безответственность самозанятых. Теперь, если зарегистрированные самозанятые нарушат порядок уплаты налога или сроки передачи сведений о расчетах – их оштрафуют на 20 процентов от суммы расчета. При повторном нарушении в течение шести месяцев – будет штраф в размере полной суммы расчета (ст. 129.13 НК РФ).

[1] «В настоящее время в России, по оценке главы Роструда Максима Топилина, насчитывается почти 15 млн самозанятых граждан, которые не зарегистрированы как индивидуальные предприниматели…» — Forbes.ru

«Сведения о реальном количестве самозанятых остаются предметом споров. Например, по мнению Минтруда, их около 12 млн человек, а по оценке независимых экспертов, от 15 до 25 млн человек. В РАНХиГС отмечают, что для 11,7% экономически активного населения (8,7 млн человек) неофициальные заработки — единственная форма дохода, а 30 млн человек (40,3% работающего населения) совмещают их с легальной работой» — vc.ru

[2] Статья 164 Налогового кодекса Российской Федерации (НК РФ)

[3] Статья 406 Налогового кодекса Российской Федерации (НК РФ)

[4] Законы Субъектов РФ могут устанавливать ставку от 5% до 15% — Статья 346.20 Налогового кодекса Российской Федерации (НК РФ)

[5] Патентная система (ПСН), для ведения деятельности нужно купить патент (до 6% от потенциально возможного дохода) на срок от 1 до 12 месяцев.

Единый налог на вмененный доход (ЕНВД) — налог от 7,5% до 15% на вмененный доход.

Единый сельскохозяйственный налог (ЕСХН) — налог 6% на разницу между доходами и расходами для сельскохозяйственных производителей.

[6] Статья 244 Налогового кодекса Российской Федерации (НК РФ)

Скажите, пожалуйста, как фиксировать доходы с кворка?

Можно ли будет каким-то документом подтвердить официальный доход для банка, например?

@Мария, да, в приложении “Мой налог” можно сформировать справку о доходах за любой период, а также подтвердить регистрацию в качестве самозанятого.

Неплохо

Можно писать и за, и против. Мне все равно, т.к. я не из РФ.

но все же хочу написать.

За — можно работать открыто, не боясь штрафов и прочего; никуда не нужно ходить — все через приложение.

Против — могут постучать все равно, «попросить» долю (надеюсь все уже не так, все же…), изменить другим законом и ставка будет больше; все равно платить если застои? не будут ли под этим предлогом замораживать счета в ЭП и банках?..

«Все, что требуется — создавать чеки по каждой операции и отправлять их покупателю.»

Каким образом это осуществить на Кворке?

Закон классный!

Но пока останусь просто ИП на УСН, понаблюдаю, а дальше видно будет…

@Оксана, да, если начинаешь, тогда имеет смысл с самозанятого. А если уже ИП, то лучше действительно, посмотреть, как это будет работать на практике.

мой регион не входит в число пробных, жду результатов эксперимента. Возникают вопросы — может, наши юристы с кворка смогут ответить?:

1. перечисление налога идет на что? если отчисления не платим, то ведь ни больничного, ничего. а пенсия засчитывается?

2. возможен ли налоговый вычет с этих 4-6%? (как с 13%)?

3. в одном месяце может же часть дохода облагаться по 4%, а часть по 6% в зависимости от источника?

4. зачисления от кворка на карту — это зачисление от юрлица или физлица?

@Екатерина,

1. Для самозанятых пенсионные отчисления добровольны. Вы сами решаете, сколько платить

2. Нет, вычеты только для НДФЛ

3. Да, источники юрлица — 6%, физлица 4%

4. От юрлица

Сколько желающих платить новый налог в комментариях)

Видел ранее где то упоминания про покупку патента для вида деятельности на год, а тут просто налог…

Что ж подождемся когда до нашего региона дойдет сие новшество, пока в тени ))))

Если работник не трудоустроен, и чтобы и заработать на еду вынужден заниматься фрилансом (на Кворке, на Исполню и пр.) и его доход менее прожиточного минимума — у меня составляет не более 5 т.р в месяц, я думаю, в таком случае, он не должен платить налог, а государственная дума должна обратить внимание на таких людей.

Вместо того, чтобы отбирать у людей еду, позаботились бы лучше о том, чтобы поддержать их материально, тем более молодых специалистов. Я молодой специалист, государство бросило меня, оставив без работы. Дайте мне средства производства, дайте мне работу и получите налоги. При зарплате, более прожиточного минимума необходимо платить процент прогрессивный, а не 4 процента.

@Екатерина, Вы что, хотите семерых генералов без еды оставить, и развратить бездельника мужика?

А самозанятым доступны всякие плюшки ИП, типа расчетного счета и пр?

@Николай,

Если у Вас есть карта любого банка и вы самозанятый то у карты есть ещё и счет — на него может быть осуществлен перевод от юридического лица.

@Kirill, Важный совет. Это ведь так и есть.

В Украине на УСН 5% с дохода платить и 22% / год, Единый Соц.Взнос (*обязательные, даже если нет доходов.)

У меня в профиле от 2016 года работы только на кворках доход составил сумму как в 2019 году минимальная сумма страховых платежей составляет 36 238 рублей. Т.е. даже нет прибыли, заказы упали зато рейтинг высокий без единой отрицательной оценки.

думаю что фрилансеры из Украины либо из России будут из тени выползать, по 500₽ если только одни кворк в неделю продать, то все налогами обложат и на еду и на одежду не хватит.

Большая проблема фрилансера, очень много профессиональных аферистов, это своего лица никогда не покажут, имени и фамилии зачастую вымысел, это глобальная проблема мошенничества.

Как с кворком самозанятым работать не написали. Я чек должен покупателю делать или квроку? По какой ставке и на какую сумму?

@Михаил,

Чек нужно выдавать тому, кто перевел деньги на вашу карту, не на счет, который может быть заблокирован. А именно на вашу карту. Вот сколько денег придет на карту за услуги за такую сумму стоит отчитаться и пробить чеки. Поскольку перевод от кворка то и чеки пробиваются для кворка, но ковру они не нужны. Поэтому просто пробить в приложении самозанятого чеки и приложение автоматически рассчитает сумму налогов.

Если брать как пример другие фриланс платформы то если перевод осуществляется от заказчика исполнителю напрямую то чек пробивается и выдается заказчику (не буду названия сервисов указывать), а если так же через сервисы происходит оплата и деньги висят на вашем виртуальном счету — то пробить чеки, когда сможете вывести себе уже на карту.

Для большей уверенности — можете позвонить в налоговую и уточнить спорные моменты. Сейчас там в каждом отделении выделены специальные сотрудники, которые консультирует именно по вопросам самозанятых.

Ещё в приложении для самозанятых есть раздел с неодназначными вопросами и этот раздел постоянно пополняется и там тоже можно поискать ответы на свои вопросы.

Насчет Географии маленький нюанс.

«Пока он действует только в Москве, Московской и Калужской областях и республике Татарстан. В 2020 году к ним скорее всего присоединятся другие регионы. Воспользоваться режимом могут не только россияне, но и граждане Белоруссии, Армении, Казахстана и Киргизии.»

Это не означает, что если Вы живете в Пензе Вы не можете стать самозанятым, это означает что Вы можете как самозанятый оказывать услуги лицам зарегистрированным в этих тестовых областях.

«это инновационный закон аналогов которому нет во всем мире» ))) я ржу, вот честно прямо ржу. Что взамен получает ФИЗЛИЦО скажите мне пожалуйста? А я вам сам скажу, еще более жирного чиновника, еще более жадного чиновника, еще более наглого чиновника! Вот что мы получаем взамен!!! Все!

Ничего хорошего в этом новом обдиралове нет. Это ещё один способ залезть к нам в карман, на ровном месте. Лично я ни одной копейки не заплачу этим [вырезано]

@Олег, Оформление ИП или ФЛП не обязательное если обороты 50К в году или 100К в год в рублях, — т.е. копейки государству не зачем показывать. Можно и через кворки зарабатывать, юридически покупатели это клиенты сервиса kwork.ru, а продавцы — абсолютно никакой юридической ответственности не несут, подчиняются только внутренним правилам — не более.

А вот мега покупатели уже имеют своих внешних клиентов а покупают делегирование задач на кворках, так вот для того чтобы взять ответсвенность покупатели со своими клиентами составляют договор юридически на основании принимают платежи а весь проект от 300К в месяц.

А вот фрилансерам за раз и без договора никто по вебмани / яндексу телеграму и прочей анонимном мессенджере платить не будет. хоть 100% дай гарантии, заказчик посторонним доверяет только на 0,5%.

А если репутация сетевая — упала, то без результат работы либо тестовый заказ вообще не оплатит.

В рунете с анонимными аватарками никто дела иметь не будет [вырезано].

@Олег, плюсую

На самом деле, если зарегистрирован в качестве ИП с системой отчетности УСН, то невозможно отчитываться по каким либо доходам в интернете. Как самозанятый человек может зарегистрироваться, если занимается определенным видом деятельности и ему выдается патент на это вид деятельности. Все виды деятельности известны — остальное не нужно регистрировать. 2 работы в интернете сделаешь — регистрация дороже обойдется.

Вместе с комиссией кворка 20% плюс 4% на вывод, теперь еще 4% за просто так, потому что нефть кончается — получается что почти треть заработка будет утрачена. Да если бы наши налоги тратились на людей — и слово бы не сказал, но тут же все наоборот. Я считаю, что этот налог очередное обдиралово

@Кирилл,

Комиссию кворка учитывать не нужно. Покупатель платит деньги не напрямую исполнителю, а через сервис кворк. Звонил в налоговую и сказали, что платить нужно только с полученной прибыли на карту. Кворк может заблокировать личный кабинет или что-то ещё сделать и получится, что деньги не будут получены, а чеки самозанятого будут пробиты. Именно поэтому выводим с кворка деньги и сколько вывели — уже с этой суммы отчитываемся по налогам, как самозанятый. В налоговую всегда можно позвонить и уточнить такие моменты.

А какой процент нужно, платить Кирилл?

«Ишак постоявший в тени на солнце работать не станет» ))

Отчисления в пенсионный фонд вычитаются из суммы налога (налоговый вычет). Если доходы меньше примерно полмиллиона рублей в год, то в итоге налог не платишь (6% УСН), налог меньше по сумме, чем отчисления в пенсионный фонд. Только надо заплатить отчисления в пенсионный фонд до 31 декабря. Ещё стаж идёт. Так что ИП — хороший вариант. Сама так работаю.

Меня вот всегда другое интересовало. А как учитывается амортизация? Взять пример нашего уважаемого депутата Андрея Михайловича Макарова про пирожки. Вот испекла женщина пирожки, потратила 100р, потом продала по 101(ну так вот получилось) и ей теперь платить 4,04 рубля и она в минусе будет? Как работать в бизнесе который требует каких-то вложений?

Для нас вообще все отлично.Если живешь в ЛНР ДНР и того получается так

Заказ-комиссия биржи

вывод комиссия вебмани

перевод на счет (для снятия наличных) — комиссия вебмани

получение наличных-комиссия точки обналичивания

Добавим ка сюда налог на какую то там копеечную пенсию в возможной перспективе — и того имеем приличный минус средств

Объясните пожалуйста, сколько же все таки нужно платить налога при выводе средств с кворка? 6% или 4%

Ведь средства начисляет кворк, а это юр. лицо, значит все -таки 6%?

Оформила ИП и сплю спокойно)

Вопрос работы с Кворк не раскрыт. Как быть ИП на УСН? Ведь с заказчиком нужно заключать договор, выставить счет и подписать акт. При этом деньги выводтся разными суммами с кворка, т.е не после каждого заказа. Да и деньги поступают от кворка, а не от конкретного фзлица.

Вопросы относительно оплаты налогов регулируется пользователями самостоятельно, так как мы не являемся налоговым резидентом РФ. Информацию об этом мы указываем в пользовательском соглашении. Для уточнения вопросов по налогам необходимо обращаться в ваш налоговый орган.

Так. Давайте по пунктам. Доход пришел с Кворка. Это вроде как вообще не Россейский агент) Как именно я оформлю доход? Если как от юрлица, то мне нужны ИНН и реальное название фирмы. Что невозможно по факту… Если как от физика — то куда отправлять чек? На адрес техподдержки кворка? Чет уйду я отсюда, шибко мутная организация. Не хотелось бы огрести люлей от налоговой на ровном месте… Или успокойте меня как-нибудь обстоятельно, фактами.

Мария, очень многие пользователи работают, как самозанятые. Подобные вопросы лучше уточнять у налоговых органов, там точно скажут, как оформлять в текущих условиях ваши доходы.

Добрый день. Очень актуален вопрос налогов фрилансеров в РБ. Прошу вас написать статью. С уважением Галка

Здравствуйте! Благодарим за пожелание, подумаем над такой статьей.